Засгийн газар ХХОАТатвар нэмэхээр төлөвлөж буйг өмнө нь танилцуулсан. Тэгвэл Эдийн засагч А.Батпүрэв ХХОАТ-ыг 25 хувиар нэмэх нь шударга явдал уу үгүй юу гэдэг талаар анхаарууштай нийтлэл бичсэнийг хүргэж байна.

Нам засаг ажил төрөлтэй ард иргэдийн 1.6 хувь буюу 1 сая хүн ажил эрхэлдэг гэж үзээд 16000 орчим этгээд нь сарын 2.5 сая төгрөгөөс дээш цалинтай "тансаглагчид” гэж тооцон нэг шатлалт татвараа халж 25 хувийн татвар ногдуулахаар болж байгаа аж.

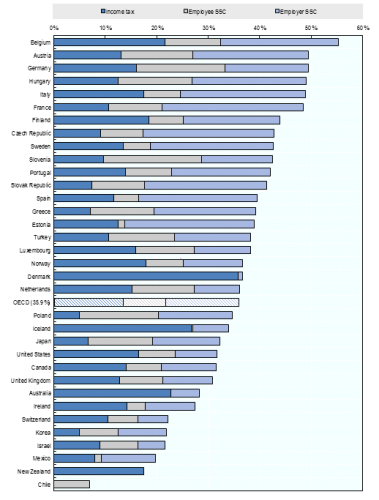

Үүнийгээ OECD буюу өндөр хөгжилтэй орнуудын нийгэмлэгийн ХХОАТ-ын дундаж хэмжээ 42 хувь байгаагаар зөвтгөн тайлбарлажээ. Гэвч дараах хэд хэдэн нөхцөлийг харьцуулан судалж үзвэл уг тайлбар бодитой бус тархи угаалт болохыг хялбархан ойлгож болохоор байна.

Юуг юутай харьцуулах?

Дарга нарын иш татаж буй KPMG-ийн хүснэгтэд тухайн улсуудын ХХОАТ-ын дээд хэмжээнүүдийг нэгтгэж дунджыг тооцсон байна.

Дарга нарын иш татаж буй KPMG-ийн хүснэгтэд тухайн улсуудын ХХОАТ-ын дээд хэмжээнүүдийг нэгтгэж дунджыг тооцсон байна.

Харин шатлалт татварын ахиуц хувь буюу marginal rate хэдээс эхэлдгийг дэлгэрүүлж үзвэл шал өөр дүр дураг харагдана. Тухайлбал хамгийн өндөр татвартай гэгдэж байгаа Дани улсаар жишээ авахад 56 хувь гэдэг нь байж болох хамгийн дээд хэмжээ болохоос хүн бүр тэгж төлдөг гэсэн үг биш.

Бодит байдал дээр 44,000 дани крон буюу $6,600 хүртэл үндсэн орлогод 0 хувь, $6,600-$70,200 хүртэл орлогод 15 хувь гэх мэтээр шаталдаг тул бодит татварын хувь буюу effective tax rate тухайн улсын дундаж орлоготой нэг иргэний хувьд 32-36 хувийн орлогын татвар улсад төлдөг байна.

Гэтэл манайд $13,300 орлогод 25 хувийн татвар ногдуулах гээд түүнийгээ Данитай харьцуулаад байж болохгүй.

Түүнчлэн Данийн иргэдийн төлсөн татварынхаа хариуд улсаас авдаг нийтийн үйлчилгээ, нийгмийн хамгааллын чанарыг Монголтой харьцуулах аргагүй.

Орлогын төрөл бүрт өөр хувь үйлчилж болно

Олон шатлалт татвартай улсуудад орлогын хэмжээнээс гадна орлогын төрөл бүрт өөр өөр хувь хэмжээ үйлчилдэг. Учир нь зөвхөн цалингийн орлоготой ажилчин байх, үл хөдлөх хөрөнгө түрээслүүлэгч, хүүгийн болон хөрөнгө оруулалтын ашиг хүртэгч зэргийг ялгаж зааглах нь илүү шударга гэж үздэгээс тэр.

Манайд бол соёл урлаг, шинжлэх ухааны бүтээлийн орлогоос бага татвар авдгаас өөр зохицуулалт байхгүй байх. Харин ч хадаламжийн хүүгийн орлогыг татвараас чөлөөлсөөр байдаг нь үнэндээ цөөн хүнд ашигтай бөгөөд хөрөнгийн зах зээлийнхээ хөгжилд сөрөг нөлөөтэй явж ирлээ.

Амьжиргааны түвшин болон нийгмийн үйлчилгээний чанар

45 хувийн татвартай гэгдээд байгаа Австрали улсад жилийн AUD 18,200 буюу манайхаар яг 30 сая төгрөг хүртэлх орлогыг ХХОАТ-аас бүрэн чөлөөлдөг (иргэддээ). Гэтэл манайд энэ хэмжээний орлоготой иргэдийг баян гэж үзэх үү? Улаанбаатарын амьжиргааны өртөг Австралиас илүү гарна уу гэхээс дутахгүй тул үнэндээ тэд ядуучууд гэж болно.

Гэхдээ дотоодын стандартаар авч үзвэл иймэрхүү хэмжээний орлоготой хүмүүсийг манай нийгмийн дундаж давхарга гэж хэлж болох юм. Учир нь тэд бүгд орон сууцны зээлтэй, япон машинтай, хүнсний дэлгүүрээр долоо хоногтоо нэг ордог учраас эдийн засгийг авч яваа гэж болно. Энэхүү эмзэгхэн дундаж давхаргын зарцуулах орлогыг (disposable income) бууруулснаар тухайн иргэдийн хувьд төдийгүй бизнесийн үйл ажиллагаа, цаашлаад нийт эдийн засагт сөрөг нөлөө нь их байх болно.

Хүн бүр адилгүй

Яг адилхан хэмжээний орлого олж байгаа хоёр хүний цаана өөр өөр амьдрал байдаг тул ялгаж заагласан татварын бодлого хэрэгжүүлэх хандлага сүүлийн үед давамгайлах болсон. Үүнтэй холбоотой нэг том асуудал нь тухайн орлогоор хэдэн хүн амьдарч байна вэ гэдэг асуудал. Тиймээс OECD-ын орнуудад ижил цалинтай хоёр ажилтны нэг нь ганц бие, нөгөө нь гэрлэсэн хоёр хүүхэдтэй бол гэр бүлтэй нь нөгөөгөөсөө дундажаар 9.2 нэгж хувиар бага татвар төлж байна. Цаашлаад ахмад настан, хөгжлийн бэрхшээлтэй, өрх толгойлсон хүмүүс гэх мэт нийгмийн бүлгүүдэд ялгавартай татварын хувь тогтоодог практик байна.

Харин маш өндөр орлоготой хүмүүсээс илүү татвар авна гэдэгт хувь хэмжээг нь хавтгайруулан нэмэх биш татвар ногдох орлогын төрөл зүйлээ өргөжүүлэх арга хамгийн зөвд тооцогдоно. Түүнээс биш дунджаас нь нэмж аваад тарааж өгөх арга оновчтой байж огт чадахгүй. Яг үнэндээ ХАОАТ-ыг өргөн барьсан төслөөр 2 шатлалд шилжүүллээ гээд улс 60 тэрбумын ашиг олно гэдэг юу л бол.

Эх сурвалжууд:

KPMG, Individual income tax rates table, 2016

https://home.kpmg.com/xx/en/home/services/tax/tax-tools-and-resources/tax-rates-online/individual-income-tax-rates-table.html

OECD, Taxing Wages: tax burden on labour income in 2015 and recent trends, Accessed in Sep 2016

http://www.oecd.org/ctp/tax-policy/taxing-wages-tax-burden-trends-latest-year.htm

ATO, Individual income tax rates, accessed in Sep 2016

https://www.ato.gov.au/rates/individual-income-tax-rates/

http://stats.oecd.org/index.aspx?DataSetCode=TABLE_I6

2017/02/22 13:05

2017/02/22 13:05 863

863

Шинэ мэдээ

Шинэ мэдээ Их уншсан

Их уншсан Сэтгэгдэл

Сэтгэгдэл

.jpg)

.jpg)

.jpg)